加密的金融煉金術:企業資產負債表的金融創新

文章作者:SaurabhDeshpande 文章編譯:Blockunicorn前言

牛頓如今以其引力研究而聞名,但在他的時代,他有另一項興趣領域:金融煉金術。換句話說,就是試圖從鉛等材料中創造黃金的追求。他的探索引領他研究神學。現代金融與他的興趣相呼應。我們生活在一個通過組合必要元素將鉛轉化為黃金的金融工程時代。

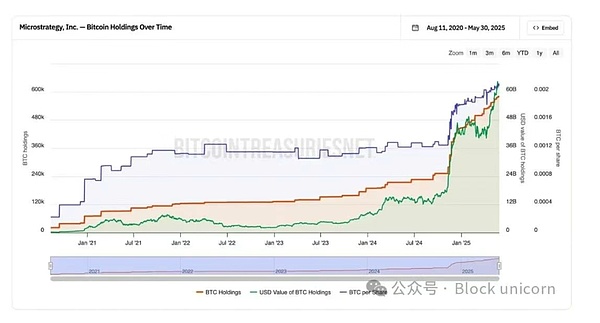

在今天的文章中,Saurabh解釋了企業如何將Crypto納入其資產負債表,并在其真實價值上獲得溢價。MicroStrategy是一家季度收入略超1億美元的公司,卻持有接近1090億美元的Bitcoin。全球有80家公司正在探索如何將Crypto納入其資產負債表。傳統金融機構對此非常看好,并為這類股票的波動性和上漲潛力支付了溢價。

Saurabh探討了可轉換債券的出現如何促成了這一蓬勃發展的生態系統,以及隨之而來的風險和探索將其他Crypto納入資產負債表的公司。通過可轉換債券與優先股實現Bitcoin溢價

一家季度收入為1.11億美元的軟件/商業智能公司,市值卻高達1090億美元。它是如何實現這一壯舉的?它用別人的錢購買了Bitcoin。而市場現在對其估值的溢價高達73%,相比其持有的Bitcoin數量。這種數學背后的煉金術是什么?

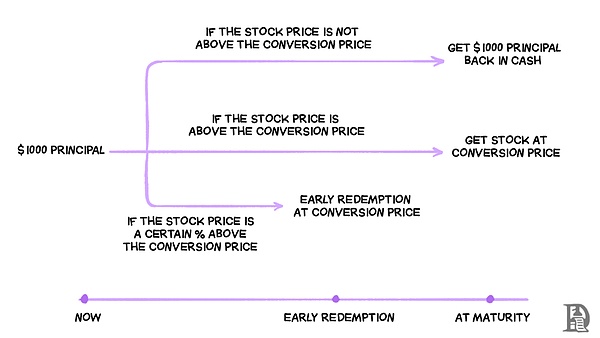

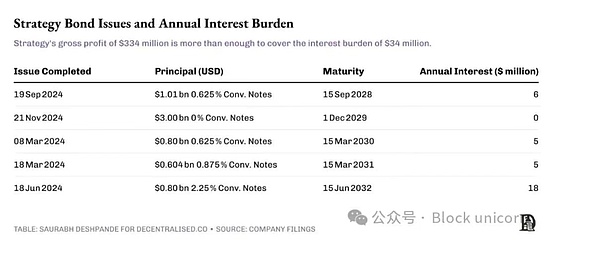

Strategy(前身為MicroStrategy)創造了一種金融機制,使其能夠以幾乎零成本借錢購買Bitcoin。以其2024年11月發行的30億美元可轉換債券為例,運作方式如下:公司發行了支付0%利息的可轉換債券,這意味著債券持有人不會獲得定期利息支付。相反,每1000美元的債券可以轉換為1.4872股Strategy股票,但前提是股票價格在到期前達到或超過672.40美元。

發行這些債券時,股票交易價格為433.80美元,因此需要上漲55%才能使轉換有利可圖。如果股票價格從未達到該水平,債券持有人將在五年后簡單地拿回1000美元。但如果Strategy的股票飆升(通常在Bitcoin上漲時會發生),債券持有人可以轉換為股票并獲得所有上漲收益。

其巧妙之處在于,債券持有人實際上是在押注Bitcoin的表現,同時享受直接購買Bitcoin者所沒有的下跌保護。如果Bitcoin崩盤,他們仍然可以拿回本金,因為在破產時債券優先于股票。同時,Strategy得以免費借到30億美元,并立即用這些資金購買更多Bitcoin。

但關鍵的觸發機制是:從2026年12月起(發行后僅兩年),如果Strategy的股票在特定時期內交易價格高于874.12美元(轉換價格的130%),公司可以強制提前贖回這些債券。這種“贖回條款”意味著,如果Bitcoin推動股價足夠高,Strategy可以迫使債券持有人轉換為股票或提前拿回本金。這使公司能夠以更有利的條件進行再融資。

這一策略之所以有效,是因為Bitcoin在過去13年中實現了約 85%的年化增長,在過去五年中實現了 58%的年化增長。公司押注Bitcoin的增長速度將遠超觸發轉換所需的55%的股價升值,并且他們已經通過成功贖回早期債券發行并節省了數百萬美元的利息支出,證明了這一策略的可行性。

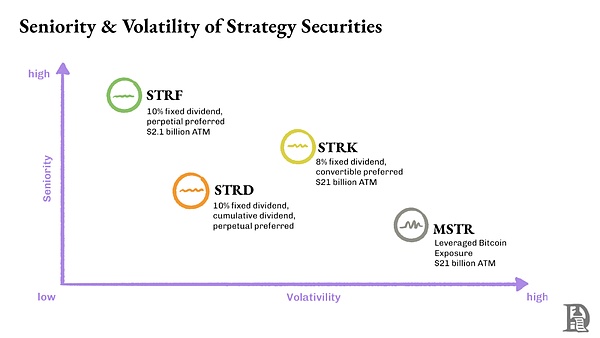

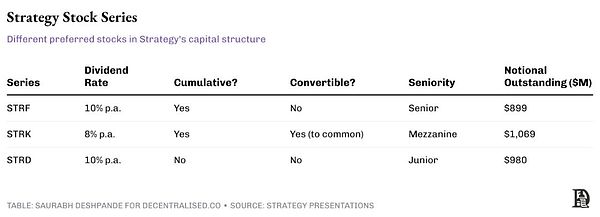

這一結構的核心是三種不同的永久優先股系列:STRF、STRK 和 STRD,每種都針對不同的投資者類型進行了定制。

STRF:永久優先股,10%累積股息,優先級最高。如果Strategy未能支付股息,必須在支付其他股東之前支付所有未付的STRF股息,并且股息率會因違約而增加作為懲罰。

STRK:永久優先股,8%累積股息,中等優先級。未支付的股息會累積,必須在普通股東獲得任何回報之前全額支付。還包括轉換為普通股的權利。

STRD:永久優先股,10%非累積股息,優先級最低。較高的股息率彌補了較高的風險——如果Strategy跳過支付,這些股息將永遠喪失,無需后期補足。

永久優先股讓Strategy能夠籌集類似股權的資本,同時永遠支付類似債券的股息,每種系列都根據不同投資者的風險偏好進行定制。累積特性保護STRF和STRK持有者,確保最終支付所有股息,而STRD則提供更高的當前收入,但對未支付的股息沒有安全保障。

Strategy 從2020年8月開始籌集資金購買Bitcoin(BTC)。自那時起,Bitcoin價格從11,500美元飆升至108,000美元,增長約9倍。與此同時,Strategy 的股票價格從13美元激增至370美元,增長近30倍。

在贖回這些可轉換債券時,Strategy 可以簡單地向債券持有人發行新股。債券持有人獲得的參考股價在發行時已注明,通常比發行時的股價高出約30-50%。只有當股價低于指定的轉換價格時才會出現問題。在這種情況下,Strategy 需要返還現金,它可以通過發行條件更優惠的新一輪債務來償還早期債務,或通過出售Bitcoin來覆蓋現金需求。價值鏈

顯然,一切始于公司試圖收購Bitcoin。但最終他們會使用交易所和托管服務。例如,Strategy 是CoinbasePrime的客戶。它通過Coinbase來購買Bitcoin,并將Bitcoin存儲在CoinbaseCustody、Fidelity及其自己的多重簽名錢包中。Coinbase從 Strategy 的Bitcoin交易和存儲中賺取的具體收入難以準確估算,但我們可以進行推測。

假設交易費用和托管成本

假設像Coinbase這樣的交易所為代表Strategy進行場外交易(OTC)購買Bitcoin收取5個基點(0.05%)的費用,以平均執行價格7萬美元計算,購買50萬枚Bitcoin可為交易所帶來1750萬美元的收入。Bitcoin托管服務商通常收取0.2%至1%的年費。假設按較低的0.2%計算,存儲10萬枚Bitcoin(按每枚10.8萬美元計),托管服務商每年可為存儲Strategy的Bitcoin賺取了2160萬美元的收入。超越Bitcoin

到目前為止,創建投資工具以提升BTC在資本市場上的曝光度已取得良好進展。2025年5月,SharpLink通過由ConsenSys創始人JoeLubin牽頭的私募股權投資(PIPE)籌集了4.25億美元,Lubin也擔任了執行董事長。該輪融資發行價為每股6.15美元,發行約6900萬股新股,將用于購買約12萬枚ETH,這些ETH可能會在之后進行質押。目前,ETHETF還不允許質押。

這種提供3-5%收益率的工具自動比ETF更具吸引力。在發行宣布前,SharpLink的股價為3.99美元,市值約為280萬美元,流通股約69.9萬股。此次發行價格比市場價格溢價54%。宣布后,股價飆升至124美元的高點。

這類投資工具也能提供3-5%的收益率,因此自然比ETF更具吸引力。在發行公告發布前,SharpLink的交易價格為每股3.99美元,市值約為280萬美元,流通股數約為69.9萬股。此次發行價格較市場價格溢價54%。公告發布后,該股飆升至124美元的高點。

新發行的6900萬股約為當前流通股的100倍。

Upexi計劃在2025年第四季度前收購超過100萬枚Solana(SOL),同時保持現金流中性。該計劃始于通過私募發行4380萬股籌集1億美元,由GSR牽頭。Upexi預計通過6-8%的質押收益率加上最大可提取價值(MEV)返利來覆蓋優先股股息,并自籌資金購買更多SOL。宣布當天,股價從2.28美元跳漲至22美元,最終收于約10美元。

Upexi原有3720萬股,新發行股份對原有股東的稀釋率約為54%。但股價上漲約400%,完全彌補了稀釋影響。

SolStrategies是另一家通過資本市場籌集資金購買SOL的公司。該公司運營著Solana的驗證節點,90%以上的收入來自質押獎勵。目前公司已質押了39萬枚SOL,另有約316萬枚SOL由第三方委托。2025年4月,SolStrategies通過與ATWPartners的可轉換債券協議獲得高達5億美元的融資設施。首批2000萬美元已用于購買122,524枚SOL。

最近,該公司提交了一份高達10億美元的混合證券發行計劃,包括普通股(包括“市價發行”)、認股權證、認購收據、單位、債務證券或其組合,為其提供了通過不同機制籌資的靈活性。

與Strategy的可轉換債券不同,SparkLink和Upexi是通過直接發行新股來籌集資金。在我看來,Strategy允許100%現金贖回的選擇權模式針對的是不同類型的投資者。如果我只是通過購買你的股票來獲得ETH或SOL的敞口,為什么我不直接購買ETH或SOL呢?為什么要承擔中間商過度杠桿化的額外風險呢?除非有額外的服務,否則使用擁有足夠營業利潤緩沖來支付利息的可轉換債券進行融資更有意義。

當音樂停止

這些可轉換債券針對的是尋求不對稱風險回報機會的對沖基金和機構債券交易員,而非散戶投資者或傳統股權基金。

從他們的角度看,這些工具提供了“正面我大賺,反面我虧得不多”的投資機會,符合其風險框架。如果Bitcoin在兩到三年內實現預期的30-50%上漲,就轉換債券;如果市場不順,即使考慮到通貨膨脹的輕微損失,也能拿回100%的本金。

這種結構的妙處在于它解決了機構投資者的實際問題。許多對沖基金和養老基金要么缺乏直接持有Crypto的基礎設施,要么受到投資授權的限制,無法直接購買Bitcoin。這些可轉換工具提供了符合監管的后門進入加密市場,同時保持固定收益配置所需的下跌保護。

這種優勢本質上是暫時的。隨著監管清晰度的提高,以及更多配備托管的解決方案、受監管交易所和更清晰會計標準的直接加密投資工具出現,這些復雜繞道的需求將減少。目前投資者通過Strategy獲得Bitcoin敞口支付的73%溢價,可能隨著更多直接替代方案的出現而壓縮。

我們之前見過類似的情況。機會主義管理者曾利用GrayscaleBitcoin信托(GBTC)的溢價——購買Bitcoin并存入Grayscale信托,然后在二級市場以20-50%的凈資產值(NAV)溢價出售GBTC股份。當所有人都開始這樣做時,GBTC從高峰溢價轉為2022年底創紀錄的50%折價。這一周期表明,如果沒有可持續的收入支撐重復融資,加密資產支持的股權玩法最終會被套利所消除。

關鍵問題是,這種情況能持續多久?當溢價崩盤時,誰能屹立不倒?擁有強大基礎業務和保守杠桿比率的公司可能經受住轉型。那些追逐加密資產儲備、沒有可持續收入來源或防御性護城河的公司,可能在投機熱潮破裂后面臨稀釋驅動的拋售。

目前,音樂還在播放,所有人都在起舞。機構資本正在流入,溢價在擴大,每周都有更多公司宣布Bitcoin和加密資產儲備策略。但聰明的資金明白,這是一場交易,而非投資主題。能夠存活的公司將是那些利用這一窗口建立超越其加密資產持有價值的持久價值的公司。

企業資產負債表的轉型可能是永久的,但我們今天看到的超高溢價并非如此。問題在于,你是定位于從這一趨勢中獲利,還是只是另一個在音樂停止時希望找到座位的玩家。