DEX戰爭:Hyperliquid競爭對手Aster的反擊

作者:Thejaswini,來源:TokenDispatch,編譯:Shaw金色財經

2025年9月18日,趙長鵬(CZ)做了一件他很少做的事情:他發布了一張不是Bitcoin也不是BNB的價格圖表。

圖表顯示了前一天剛剛上線的去中心化永續交易所的原生TokensASTER。

“干得好!好的開端。繼續努力!”他說。

幾個小時內,ASTER的價格就從發行價飆升了400%。市場清晰地傳達了這樣的信息:這位幣安前首席執行官不僅僅是在表示祝賀,他還是在向Hyperliquid宣戰。

當HYPETokens持有者眼睜睜看著自己的Hyperliquid賬戶價值飆升至60美元左右的歷史高點時,CZ精心策劃的推文如同精準打擊般擊中了目標。這位Crypto領域最具影響力的人物,雖然被禁止運營幣安,但顯然仍能左右市場。他正在全力支持Hyperliquid最強勁的競爭對手。

Aster將自己定位為一個提供現貨和永續合約市場的綜合性交易平臺。雖然永續衍生品仍然是其核心業務,但該平臺也提供現貨交易功能,首個上架的交易對是其原生TokensASTER/USDT。對于永續合約,該平臺同時提供Crypto和傳統美股永續合約,大多數資產的杠桿率高達100倍,部分交易對的杠桿率在所謂的“degen模式”下最高可達1001倍。

技術創新與特色

Aster的架構致力于解決困擾多鏈DeFi的流動性碎片化問題。該平臺不會強迫用戶跨網絡橋接資產,而是聚合跨鏈的訂單簿深度,從而創建所謂的“統一流動性”。

該平臺提供兩種不同的交易界面,專為不同類型的用戶設計。簡易模式提供一鍵交易功能,內置MEV保護,用戶無需瀏覽復雜的訂單簿即可執行杠桿交易。專業模式提供先進的交易環境,擁有完整的訂單簿訪問權限、實時圖表和復雜的訂單類型。

Aster的“隱藏訂單”系統是其一大亮點,該功能在訂單執行前隱藏訂單規模和方向。這種類似暗池的功能解決了鏈上交易中的一個關鍵問題:搶先交易和清算操縱。趙長鵬此前評論此功能時指出,它解決了“其他鏈上DEX上常見的清算操縱問題”。

該平臺的保證金系統支持獨立和交叉抵押交易,允許用戶使用asBNB等流動性質押Tokens或收益穩定幣作為保證金。

這種資本效率創新使交易者能夠在保持活躍交易頭寸的同時從其抵押品中獲得被動收益。

幣安策略

了解Aster的流動性提供者,可以揭示其推出背后的戰略深度。專業做市商提供核心訂單簿深度,而平臺的跨鏈架構則匯集了來自多個Blockchain的流動性。與Pendle、ListaDAO、Kernel、Venus、YieldNest和PancakeSwap等協議的戰略合作伙伴關系,創造了額外的流動性來源和用戶激勵。

Pendle支持收益Tokens化,ListaDAO為BNB提供流動性質押(生成asBNB),Venus提供借貸服務,PancakeSwap則負責從BNB鏈上最大的DEX引導套利流量。這些合作將Aster打造成一個樞紐,用戶可以在這里同時參與多種DeFi策略并進行衍生品交易。

收益擔保的抵押系統解決了機會成本問題,允許用戶通過交易保證金賺取收益。用戶無需持有閑置的USDT,而是可以鑄造USDF(Aster的收益型穩定幣),USDF可在作為抵押品的同時賺取delta中性收益。同樣,asBNB也可賺取質押獎勵(年化收益率約5-7%),同時作為杠桿倉位的保證金。這使得一筆存款創造多個收入來源——質押收益、交易利潤和Tokens獎勵——激勵用戶在平臺上持有更多資金,從而自然而然地擴大流動性池。

YZiLabs的投資時間表為幣安的戰略思維提供了關鍵背景。該投資公司于2024年11月完成了對Aster前身Astherus的投資,當時Hyperliquid正對幣安的衍生品主導地位構成嚴重的競爭威脅。據BNBChain的一位代表稱,作為YZiLabs孵化計劃的一部分,Aster獲得了指導、生態系統曝光以及技術和營銷資源,使其成為BNBChain上排名第一的永續合約DEX。Hyperliquid的交易量在2024-2025年期間一直穩步增長。盡管幣安的絕對交易量遠高于Hyperliquid,但Hyperliquid從接近零增長到具有一定規模的增長軌跡表明,該平臺成功地建立了自己的市場,而不是直接搶奪幣安的交易者。

當與MYXFinance等其他投資一起看時,YZiLabs的投資組合策略就更清晰了。MYXFinance是BNBChain上另一個經歷了爆炸式增長的永續合約DEX。這些投資表明,YZiLabs正在協調努力,構建BNBChain的DeFi基礎設施,并創建其他鏈上成功協議的替代方案。

幣安的整體戰略似乎側重于生態系統的維護,而非直接競爭。幣安并未試圖復制Hyperliquid定制的Layer 1方案,而是利用其現有的生態系統優勢:監管關系、法幣通道、機構合作伙伴關系以及深厚的流動性池。Aster受益于這些網絡效應,同時為日益增長的復雜用戶群體提供去中心化的交易體驗。

幣安并沒有將去中心化協議視為需要忽視或邊緣化的威脅,而是積極投資并推廣仍在其生態系統影響范圍內的DeFi替代方案。

那么結果如何?

Aster的出現,要么標志著去中心化衍生品交易的一個關鍵時刻,要么是趙長鵬為跟上競爭對手而采取的最昂貴的“我也能”策略。至于究竟是哪種情況,目前尚無定論。

從理論上講,該平臺滿足了所有正確要素——多鏈流動性、可產生收益的抵押品、股票永續合約以及充足的擔保。在交易衍生品的同時賺取收益聽起來很棒,但你卻要記住,大多數聽起來好得令人難以置信的Crypto創新通常都是假的。

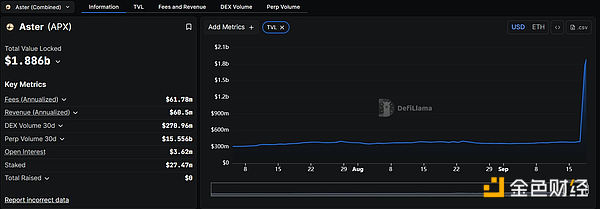

20億美元的總鎖倉價值(TVL)飆升之后緊接著就暴跌至6.55億美元,這或許應當提醒人們,最初的炒作和可持續的采用是截然不同的兩碼事。當你的TVL一天之內暴跌67%時,你或許應該質疑一下,這些數字究竟代表的是真正的用戶,還是那些一有風吹草動就急于套現的收益“農夫”。

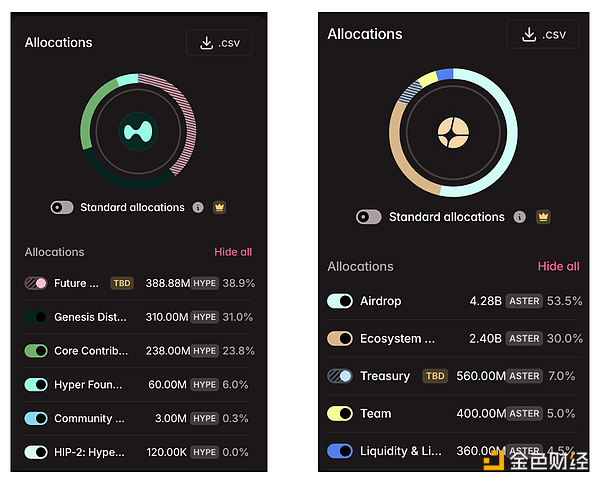

Tokens經濟更注重長期社區建設,而非短期價值獲取,而短期價值獲取究竟是高瞻遠矚還是天真幼稚,取決于你的視角。與Hyperliquid久經考驗的“收益回購”機制不同,Aster的價值主張要求用戶相信,在交易100倍杠桿頭寸的同時獲得3%的保證金收益率,在某種程度上是一種可持續的商業模式。

這場考驗在于,該平臺能否說服交易者放棄Hyperliquid久經考驗的基礎設施,轉而采用同一生態系統支持的多鏈實驗,而這導致了2022年FTX崩盤。真是壓力山大。

當全球最大的交易所覺得有必要支持一個DeFi的競爭對手時,這表明中心化模式并非像人們曾經認為的那樣牢不可破。這究竟會讓Aster成為贏家,還是僅僅成為一種昂貴的對沖手段,還有待觀察。