Mechanism Capital聯(lián)創(chuàng):Tom Lee的ETH投資論點(diǎn)很荒謬

作者:AndrewKang,MechanismCapital聯(lián)合創(chuàng)始人;翻譯:金色財(cái)經(jīng)xiaozou

我最近得以了解TomLee的ETH投資理論,這可能是我見過的最荒謬的金融文盲論調(diào)大集合。接下來讓我們逐一剖析。

TomLee的理論基于以下五點(diǎn):

穩(wěn)定幣與現(xiàn)實(shí)資產(chǎn)Tokens化采用;

數(shù)字石油類比;

機(jī)構(gòu)將購買并質(zhì)押ETH為其資產(chǎn)Tokens化網(wǎng)絡(luò)提供安全性保障,并作為運(yùn)營(yíng)資本;

ETH市值將等同于所有金融基礎(chǔ)設(shè)施公司價(jià)值總和;

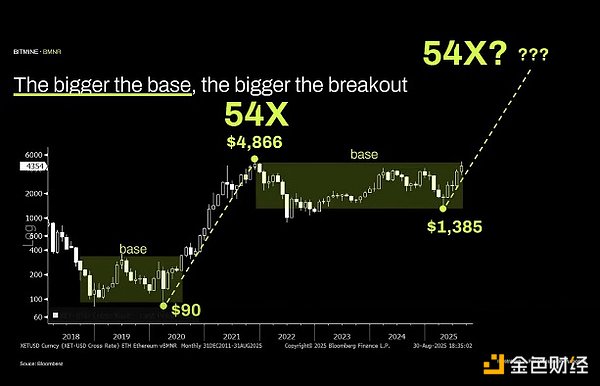

技術(shù)分析。1、穩(wěn)定幣與現(xiàn)實(shí)資產(chǎn)Tokens化采用

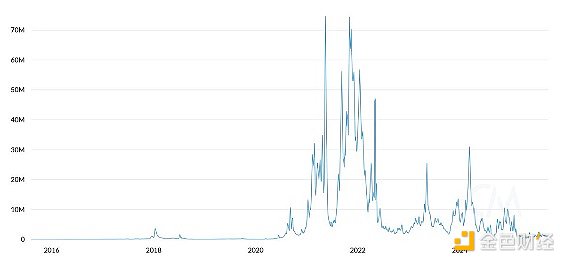

該論點(diǎn)認(rèn)為——穩(wěn)定幣和資產(chǎn)Tokens化活動(dòng)增長(zhǎng)應(yīng)推動(dòng)交易量上升,繼而推高ETH手續(xù)費(fèi)/收入。表面看似合理,但只要花幾分鐘核查一下數(shù)據(jù),便會(huì)發(fā)現(xiàn)事實(shí)并非如此。

原因如下:

Ethereum網(wǎng)絡(luò)升級(jí)使交易效率得到提升;

穩(wěn)定幣及Tokens化資產(chǎn)活動(dòng)流向其他鏈;

低流通性資產(chǎn)Tokens化幾乎不產(chǎn)生手續(xù)費(fèi)。Tokens化價(jià)值與ETH收入非直接正相關(guān)。某人可Tokens化1億美元債券,若其每?jī)赡杲灰滓淮危転镋TH產(chǎn)生多少手續(xù)費(fèi)?約0.1美元?單筆USDT交易產(chǎn)生的手續(xù)費(fèi)都要更多。

即便Tokens化萬億美元資產(chǎn),若其流動(dòng)率低下,可能僅能為ETH增加10萬美元價(jià)值。

Blockchain交易量與手續(xù)費(fèi)會(huì)增長(zhǎng)嗎?會(huì)的,但大部分手續(xù)費(fèi)將被業(yè)務(wù)拓展能力更強(qiáng)的其他Blockchain捕獲。在傳統(tǒng)金融交易上鏈領(lǐng)域,其他競(jìng)爭(zhēng)者正積極搶占機(jī)會(huì)。Solana、Arbitrum和Tempo已斬獲早期重大成果。甚至Tether也在支持兩條新鏈Plasma與Stable,兩者都意圖將USDT交易量轉(zhuǎn)移至自有鏈。2、數(shù)字石油類比

石油是大宗商品。經(jīng)通脹調(diào)整的實(shí)際油價(jià)一個(gè)多世紀(jì)以來始終在相同區(qū)間波動(dòng),僅有周期性沖高回落。我同意Tom將ETH視為大宗商品的觀點(diǎn),但這并非利好。不知Tom在此試圖論證什么!3、機(jī)構(gòu)將購買并質(zhì)押ETH為其資產(chǎn)Tokens化網(wǎng)絡(luò)提供安全性保障,并作為運(yùn)營(yíng)資本

大型銀行等金融機(jī)構(gòu)是否已在其資產(chǎn)負(fù)債表中配置ETH?沒有。

是否有機(jī)構(gòu)宣布相關(guān)計(jì)劃?也沒有。

銀行會(huì)因持續(xù)消耗能源而囤積汽油嗎?不會(huì),因占比過小,需要時(shí)直接購買即可。

銀行會(huì)購買其使用的資產(chǎn)托管服務(wù)商的股票嗎?不會(huì)。4、ETH市值將等同于所有金融基礎(chǔ)設(shè)施公司價(jià)值總和

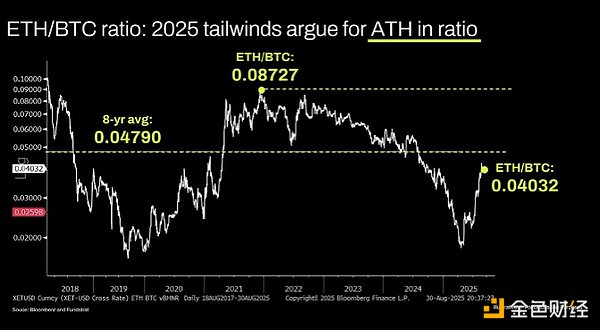

若要說差異,Ethereum的技術(shù)面實(shí)則偏空。我不能排除其長(zhǎng)期維持在1,000-4,800美元區(qū)間的可能性。資產(chǎn)過往出現(xiàn)拋物線式上漲,絕不意味著其將無限持續(xù)。

Ethereum的估值主要源于金融文盲效應(yīng)。公平地說,這確實(shí)能創(chuàng)造可觀市值(參見XRP)。但金融文盲所能支撐的估值并非是無限的。宏觀流動(dòng)性維持了ETH市值懸浮,然而除非發(fā)生重大組織變革,否則很可能注定持續(xù)的表現(xiàn)不佳。