Grayscale:加密市場可能正在走向新的高點

來源:GrayscaleResearch;編譯:金色財經(jīng)本文要點:

Crypto市場觸底三年后,關(guān)于“周期”狀態(tài)的爭論再次出現(xiàn)。但推動Crypto應用的因素——對稀缺數(shù)字資產(chǎn)的宏觀需求以及監(jiān)管透明度的提高——依然存在。

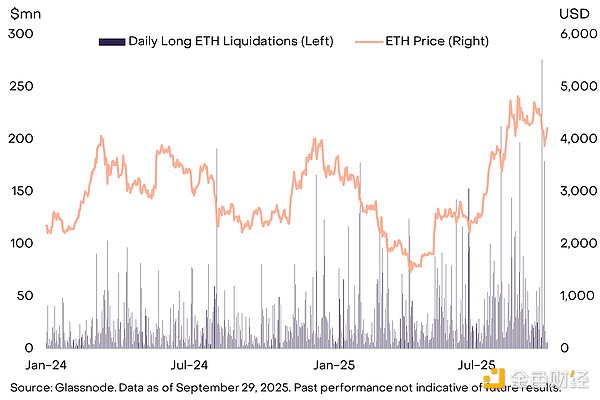

9月份,Crypto表現(xiàn)落后于其他資產(chǎn)類別;期貨的清算加速了月中下跌。杠桿交易者的持倉目前似乎更加均衡。

美國SEC批準了加密ETP的通用上市標準,參議院在市場結(jié)構(gòu)立法方面取得了進展,并且加密IPO數(shù)量有所增加。

從回報的角度來看,AICrypto板塊主導著其他細分市場。

在上一輪Crypto市場周期中,價格在2021年11月達到峰值,然后在2022年11月觸底。如今,近三年過去了,一些Crypto市場參與者警告稱,當前周期即將結(jié)束,估值即將“見頂”。

周期是金融市場的一個特征,也是投資者在風險管理過程中需要考慮的重要因素。但沒有理由認為僅僅因為牛市持續(xù)了三年,估值就會開始下降。經(jīng)濟學家魯?shù)稀ざ喽鞑际苍f過,經(jīng)濟擴張并非因持續(xù)時間長而結(jié)束,而是被美聯(lián)儲扼殺了。換句話說,基本面的變化——通常是旨在控制通脹的貨幣政策收緊——才是可能導致經(jīng)濟陷入衰退的因素。

與所有牛市一樣,Crypto估值的最新擴張勢頭終將結(jié)束。但就目前而言,基本面仍指向積極方向:宏觀經(jīng)濟失衡正在催生對稀缺數(shù)字資產(chǎn)的需求,監(jiān)管的明確性正在推動機構(gòu)對Blockchain技術(shù)的投資。我們認為,在這些因素發(fā)生變化之前,9月市場回調(diào)可能只是暫時的,Crypto市場可能正在走向新的高點。Bitcoin的供應量始終遵循四年周期,但Crypto的估值可能并非如此。杠桿多頭已清算

9月份,Bitcoin和其他數(shù)字資產(chǎn)的表現(xiàn)不如其他細分市場,尤其是貴金屬和與AI密切相關(guān)的股票(圖表1)。這兩大類別以及整個傳統(tǒng)資本市場可能都受益于美聯(lián)儲降息以及交易所交易產(chǎn)品(ETP)的強勁資金流入。

圖1:9月份Crypto表現(xiàn)落后于其他資產(chǎn)類別

簡化加密ETP審批

簡化加密ETP審批

除了價格表現(xiàn)之外,9月最重要的進展可以說是美國證券交易委員會(SEC)批準了加密ETP的通用上市標準。該決定為交易所上線加密ETP提供了簡化的審批流程,前提是基礎(chǔ)Tokens符合在合格場所交易的某些技術(shù)標準。Grayscale預計,將有更多加密資產(chǎn)符合這些標準,投資者可以預期美國交易所提供的單一資產(chǎn)加密ETP數(shù)量將大幅增加。除了批準通用上市標準外,SEC還批準了某些Bitcoin期權(quán)產(chǎn)品的上市和交易。

美國參議院在加密市場結(jié)構(gòu)立法方面也取得了進一步進展——這是繼涵蓋穩(wěn)定幣的《天才法案》之后國會的下一個重大舉措。參議院銀行委員會發(fā)布了市場結(jié)構(gòu)法案的新草案。它包括對去中心化金融(DeFi)應用程序和開發(fā)者的更好保護,這受到了加密行業(yè)的普遍歡迎。另外,由12名參議院民主黨人組成的小組發(fā)布了加密市場結(jié)構(gòu)立法框架。該框架也得到了主要利益相關(guān)者的積極響應,表明兩黨合作進程仍有繼續(xù)的空間。眾議院版本的市場結(jié)構(gòu)法案,即《CLARITY法案》,于7月在眾議院經(jīng)兩黨投票通過。

數(shù)字資產(chǎn)行業(yè)監(jiān)管的明確性在9月繼續(xù)推動機構(gòu)活動。更多Crypto企業(yè)上市,包括利用Blockchain技術(shù)提升房屋凈值貸款效率的FigureTechnologies(FIGR)和交易所Gemini(GEMI)。此外,包括貝萊德和納斯達克在內(nèi)的多家傳統(tǒng)金融機構(gòu)宣布了與Tokens化資產(chǎn)相關(guān)的計劃。此外,還有機構(gòu)致力于推出新的受監(jiān)管金融產(chǎn)品,包括“連續(xù)型”(即永續(xù)型)期貨和符合《GENIUS法案》的穩(wěn)定幣。AICrypto板塊脫穎而出

從Crypto行業(yè)的角度來看,人工智能(AI)是表現(xiàn)最佳的細分市場,這得益于幾個杰出項目的推動(圖表3)。強勁的回報主要歸功于Near(NEAR)、Worldcoin(WLD)和Aethir(ATH)。NEAR由人工智能行業(yè)的一位領(lǐng)軍人物創(chuàng)立,是一個專為人工智能用例量身定制的Blockchain平臺,其NEARintents產(chǎn)品的采用率正在不斷上升。Worldcoin由SamAltman創(chuàng)立,旨在提供數(shù)字身份解決方案。WLDTokens價格的上漲可能部分與新的數(shù)字資產(chǎn)庫(DAT)EightcoHoldings(ORBS)有關(guān)。GPU市場Aethir受益于與Chainlink的新合作以及新的DAT。

圖3:AICrypto板塊表現(xiàn)優(yōu)異

StoryProtocol (IP)是一個專注于知識產(chǎn)權(quán)的Blockchain,盡管月內(nèi)波動很大,但它是人工智能加密領(lǐng)域的另一個佼佼者。人們的注意力主要集中在韓國Blockchain周期間該項目的Origin峰會上的公告上。Story與屢獲殊榮的韓國網(wǎng)絡漫畫品牌SoloLevelling合作。此次合作將使SoloLevelling能夠探索鏈上知識產(chǎn)權(quán)模型,并有可能推出memecoin。Story還與游戲公司Verse8合作,將web3品牌Moonbirds和Azuki帶入人工智能生成的游戲中,使創(chuàng)作者能夠通過在鏈上強制執(zhí)行許可和版稅來重新組合和貨幣化這些品牌。

除了與人工智能相關(guān)的應用之外,業(yè)界最受關(guān)注的類別可以說是永續(xù)期貨的DEX(DEX)。其中, Hyperliquid處于領(lǐng)先地位,它已成為Crypto領(lǐng)域三大創(chuàng)收應用之一。然而,Hyperliquid面臨著來自Aster的新競爭,Aster是由幣安創(chuàng)始人趙長鵬支持的永續(xù)期貨DEX(圖4)。無論結(jié)果如何,看到DEX從中心化替代方案中搶占交易量都是令人鼓舞的——去中心化是Blockchain技術(shù)和DeFi的核心前提。

圖4:新的永續(xù)期貨DEX出現(xiàn)

最后,穩(wěn)定幣領(lǐng)域也持續(xù)發(fā)展。例如,專注于穩(wěn)定幣的Layer1生態(tài)Plasma于9月下旬上線了主網(wǎng)和XPLTokens。一周之內(nèi),其穩(wěn)定幣供應量迅速增長至60億美元,成為穩(wěn)定幣供應量第五大的Blockchain,并領(lǐng)先于Coinbase的Layer2生態(tài)BASE(圖5)。與此同時,最大的穩(wěn)定幣發(fā)行商Tether宣布計劃融資150億至200億美元,估值約為5000億美元,這將使其與OpenAI和SpaceX一起躋身全球最有價值的私營公司之列。

圖5:Plasma,一種新的支付Blockchain,目前在穩(wěn)定幣供應量中排名第五

未來展望

如上所述,

美聯(lián)儲于9月重啟降息,并暗示年底前可能再降息一至兩次。在其他條件相同的情況下,較低的利率應被視為對加密資產(chǎn)類別有利(因為它降低了持有Bitcoin等無息商品的機會成本,并可能支持投資者的風險偏好)。

與此同時,各種宏觀因素可能會對Crypto估值造成壓力,包括GDP增長可能放緩和/或地緣政治尾部風險。當然,美聯(lián)儲意外地從降息轉(zhuǎn)向加息也應被視為Crypto估值的風險因素。

從監(jiān)管角度來看,積極的市場催化劑可能包括:加密ETP可能引入Staking功能、更多山寨幣ETP上市,以及參議院通過市場結(jié)構(gòu)法案。話雖如此,這些發(fā)展趨勢至少已部分反映在價格中,因此任何障礙都可能被視為估值的下行風險。