Arthur Hayes:美國強力支持穩定幣背后的大陽謀

原標題:QuidProStablecoin(支持穩定幣的交換條件)

作者:ArthurHayes,BitMEX創始人;編譯:AIMan@金色財經

股權投資高喊,“穩定幣,穩定幣,穩定幣;Circle,Circle,Circle。”

他們為什么這么看好它們?因為美國財政部長Bessent說:

另一個結果是這張令人悲傷的圖表(因為我擁有Bitcoin而不是CRCL):

這些是英國(白色)、日本(金色)、美國(綠色)、德國(洋紅色)和法國(紅色)的30年期國債收益率。

這些是英國(白色)、日本(金色)、美國(綠色)、德國(洋紅色)和法國(紅色)的30年期國債收益率。

如果收益率上升還不夠糟糕的話,這些國債的實際價值就被燒毀了。

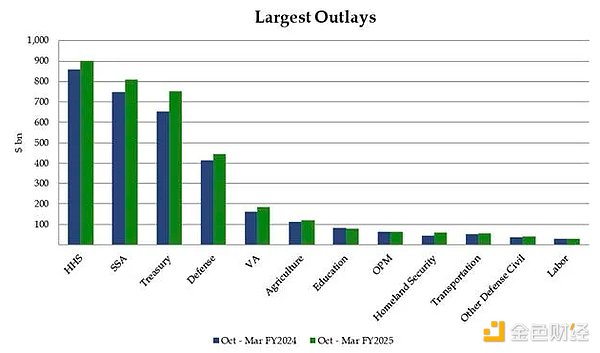

這張來自美國財政部的圖表詳細列出了美國聯邦政府最大支出項目及其同比變化。請注意,每個主要項目的增速都與美國名義GDP持平或更快。

這張來自美國財政部的圖表詳細列出了美國聯邦政府最大支出項目及其同比變化。請注意,每個主要項目的增速都與美國名義GDP持平或更快。

前兩張圖表顯示,未償還國債的加權平均利率低于國債收益率曲線上的所有點。

●金融體系以名義上無風險的國債作為抵押發行信貸。因此,必須支付利息;否則,政府將名義上違約,這將摧毀整個骯臟的法幣金融體系。由于整個國債收益率曲線高于當前債務的加權平均利率,到期債務的融資利率將更高,因此利息支出將繼續增加。

●鑒于美國卷入烏克蘭和中東戰爭,國防預算不會減少。

●隨著嬰兒潮一代進入黃金時期,他們將接受由美國政府出資的大型制藥公司提供的疾病治療,醫療保健支出將在2030年代初增加。以基準10年期收益率不超過5%的方式出售債券。

●當10年期國債收益率接近5%時,以MOVE指數衡量的債券市場波動性就會飆升,金融危機也就不遠了。以刺激更廣泛的金融市場的方式出售國債。

這張來自美國國會預算辦公室的圖表僅包含截至2021年的數據,但它清楚地顯示,隨著2008年全球金融危機后美國股市的持續上漲,資本利得稅收入飆升。

●美國政府需要通過對股市逐年收益征稅來獲得稅收,以防止出現真正令人難以置信的巨額財政赤字。

●美國政府的存在是為了服務于富有的財產所有者。在那個美好的舊時代,女仆在廚房,黑鬼在田野,印第安人在內陸,只有白人男性業主才被允許投票。在現代美國,雖然選舉權已普及,但權力仍然來自控制上市公司財富,導致政府政策滋養并鞏固了大約10%家庭的權力,而這些家庭控制著超過90%的股市財富。

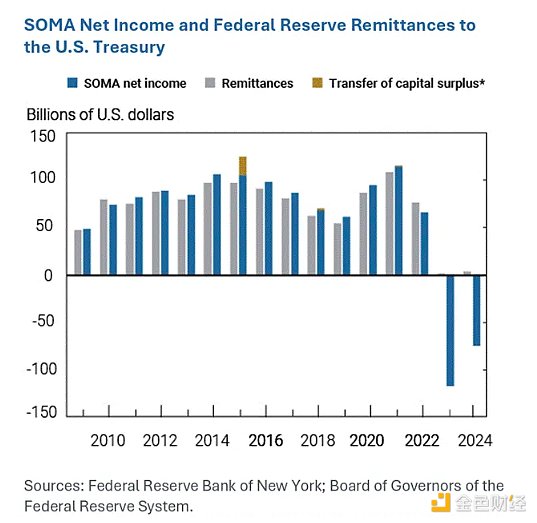

美聯儲實施量化寬松政策時,財政部長的工作很輕松。美聯儲印鈔、購買債券,這使得美國政府得以大量發行廉價債券,并提振股市。但現在,美聯儲至少表面上必須表現出正在對抗通脹的姿態,這個威嚴的機構無法降息或實施量化寬松政策。財政部必須獨自承擔重任。

到2022年9月,市場決定以保證金出售債券,因為人們相信美國歷史上和平時期最大的聯邦赤字將持續存在,而且美聯儲持鷹派立場。10年期國債收益率在兩個月內幾乎翻了一番,股市從夏季高點下跌了近20%,然后耶倫穿上紅底褲開始工作。在哈德遜灣資本(HudsonBayCapital)撰寫的一篇論文中,耶倫被稱為國債發行積極者(ATI),她開始發行比有息票的國債更多的國債。在接下來的兩年里,由于美聯儲的逆回購計劃(RRP)余額下降,2.5萬億美元被注入金融市場。如果目標是勾選我上面概述的三個方框,那么耶倫的ATI政策粉碎了它。

那是當時,但Bessent呢?Bessent怎么辦

在當前環境下,他將如何勾選同樣的方框?RRP實際上是空的;他將在哪里找到資產負債表上數萬億美元的沖銷資金,準備以高價和低收益購買國債?

2022年第三季度可謂波瀾不驚。下圖中納斯達克100指數(綠色)和10年期美國國債收益率(白色)的走勢圖,顯示了隨著收益率飆升,股市是如何暴跌的。

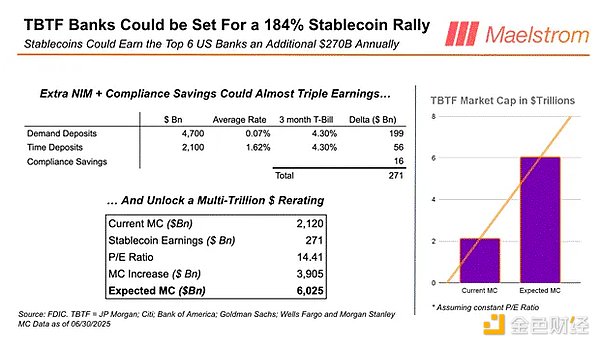

我認為,美國財政部部長Bessent對“穩定幣”如此熱衷的原因是,通過發行穩定幣,TBTF銀行將釋放高達6.8萬億美元的國債購買力。這些不活躍的存款隨后可以在不穩定的法幣金融體系中重新利用,從而提振市場。在下一節中,我將闡述我的模型,說明穩定幣的發行如何促進國債購買,并提升TBTF銀行的盈利能力。

在討論穩定幣到國債的流動性之后,我將快速解釋一下,如果美聯儲停止支付準備金利息,它將釋放高達3.3萬億美元的資金來購買國債。這將是另一個嚴格意義上并非量化寬松政策的例子,但它將對Bitcoin等固定供應貨幣資產產生同樣的積極影響。

讓我們來了解一下Bessent的新寵貨幣火箭筒——穩定幣。流動分析:Bessent的新寵“穩定幣”會帶來多少國債購買力

我的預測基于幾個關鍵假設:國債獲得補充杠桿率(SLR)全部或部分豁免

那么競爭呢?

那么競爭呢?

不用擔心;

美國總統特朗普的“Crypto沙皇”DavidSacks對此表示贊同。我相信許多企業Crypto捐贈者都會感到惱火,畢竟他們為Crypto活動捐贈了那么多錢,結果卻被悄悄地排除在利潤豐厚的美國穩定幣市場之外。或許他們應該改變策略,真正倡導真正的金融自由,而不是僅僅為了在那些“大而不倒”的銀行CEO們的夜壺下找個凳子。

美國參議員泰德·克魯茲(TedCruz)最近沉思,美聯儲或許應該停止支付IORB。這將迫使銀行通過將儲備轉換為國債來彌補損失的利息收入。具體來說,我認為他們會購買國債,因為國債具有高收益、類似現金的特性。

參議員泰德·克魯茲(TedCruz)一直在敦促他的參議院同僚終止向銀行支付準備金利息的權力,因為他相信這一變化將對降低赤字做出巨大貢獻。–來源: 路透社

美聯儲為什么要印鈔,阻止銀行支撐這個帝國?政客沒有理由反對這項政策變化。民主黨和共和黨都喜歡財政赤字;為什么不通過向國債市場釋放3.3萬億美元的銀行購買力來增加支出呢?鑒于美聯儲不愿幫助特朗普團隊為“美國優先”提供資金,我相信共和黨議員會利用他們在兩院的多數席位剝奪美聯儲的這項權力。因此,下次收益率飆升時,議員們將隨時準備釋放這股資金洪流,為他們肆意揮霍的支出提供資金。

在結束本文之前,我對Bessent任期內必定會產生的美元流動性表示樂觀,在此之前,我想談談Maelstrom從現在到第三季度的謹慎持倉。警示故事

雖然我非常樂觀,但我相信

該法案目前的內容提高了債務上限。盡管政客們會對許多條款進行討價還價,但特朗普不會簽署不提高債務上限的法案。他需要額外的借貸能力來為其議程提供資金。目前沒有跡象表明共和黨會試圖迫使政府縮減支出。交易員們面臨的問題是,當財政部恢復凈借款時,美元流動性將受到何種影響?

自1月1日起,財政部繼續主要通過提取其支票賬戶——財政部普通賬戶(TGA)的資金來為政府提供資金。截至6月25日,TGA余額為3640億美元。根據財政部在其最新季度再融資公告中的指導意見,如果今天提高債務上限,TGA余額將通過發行債券補充至8500億美元。這將導致4860億美元的美元流動性收縮。唯一可能緩解負面沖擊的主要美元流動性項目是資金從RRP賬戶(目前為4610億美元)中流出。

由于TGA補充,這并非Bitcoin短線交易的必勝之選。這是一個謹慎的操作;牛市可能會在短時間內被打斷。我認為,從現在到8月份杰羅姆·鮑威爾在杰克遜霍爾美聯儲會議上發表講話期間,市場將橫盤整理至略低。如果TGA補充被證明對美元流動性不利,那么下行空間在90,000美元到95,000美元之間。如果補充被證明毫無意義,Bitcoin將在100,000美元左右徘徊,而不會突破112,000美元的歷史高點。我有一種感覺,鮑威爾將宣布結束量化緊縮政策和/或其他看似平凡但意義重大的銀行監管改革。到9月初,債務上限將會提高,TGA基本得到補充,共和黨將集中精力發放福利,這樣他們就不會在2026年11月他們自己的選區遭遇馬姆達尼的打擊。屆時,綠色十字星(K線)將在貨幣發行激增的推動下刺穿空頭。

從現在到八月底,Maelstrom將增持USDe(EthenaUSD)。我們已經拋售了所有流動性較差的垃圾幣倉位。根據價格走勢,我們可能還會降低Bitcoin的倉位。Maelstrom在4月9日左右買入垃圾幣,在三個月內獲得了部分垃圾幣2到4倍的收益。如果沒有明確的流動性催化劑,垃圾幣體系將會被徹底摧毀。之后,我們可以滿懷信心地翻箱倒柜,或許在2025年第四季度末或2026年第一季度初法幣流動性創造再次停滯之前,獲得5倍或10倍的收益。勾選方框

”大而不倒“銀行采用穩定幣可創造高達6.8萬億美元的國債購買力。

美聯儲停止支付IORB將產生高達3.3萬億美元的國債購買力。

由于Bessent的政策,10.1萬億美元可能會隨著時間的推移涌入美國國債市場。如果我的預測正確,這10.1萬億美元的流動性注入將像耶倫當年注入的2.5萬億美元一樣,對風險資產產生作用……急速拉升!

這又是一支流動性利箭,必要時可以從Besent的政策箭筒里拔出來。一旦特朗普的“大美麗法案”通過,債務上限提高,這支利箭就派上用場了。很快,投資者又會開始擔心,國債市場究竟該如何消化如此巨額的待發行債券,才不會崩潰。

你們有些人還在等待貨幣戈多。你們在等著美聯儲主席鮑威爾宣布新一輪無限量化寬松和降息,然后才拋售債券、買入Crypto。這不會發生,至少在美國肯定與俄羅斯、中國和/或伊朗爆發一場動能戰爭,或者某個大型系統重要性金融機構瀕臨崩潰之前不會發生。即使是經濟衰退也無法讓戈多降臨。所以,別再聽那個坐在戴綠帽椅子上的傻瓜(FED主席鮑威爾)胡扯了,開始聽那個揮舞著巨屌的男人(財政部長Bessent)胡扯吧。

接下來將顯示投資者在等待貨幣戈多時遭受的機會成本。

美聯儲資產負債表(白色)下跌的同時,有效聯邦基金利率(金色)上升。你可能會認為,Bitcoin和其他風險資產在此期間會暴跌。

耶倫不想讓富人失望,于是進行了ATI。Bitcoin(黃金)上漲了5倍多,而RRP余額卻下降了95%。

不要再犯同樣的錯誤了。許多理財顧問仍在勸說客戶購買國債,因為預計收益率會下降(意味著國債價格將會上升)。我同意,全球各國央行將降息并印鈔,以防止其政府債券市場崩潰。此外,如果央行不采取行動,各國財政部就會采取行動。這就是我在本文中提出的論點;我相信,通過支持穩定幣監管、SLR豁免以及停止支付IORB,Bessent可以釋放高達10.1萬億美元的國債購買力。但誰會在乎你做多債券的回報率是5%還是10%呢?到2028年,你將錯過Bitcoin上漲10倍至100萬美元,或納斯達克100指數飆升5倍至10萬點的機會。

真正的穩定幣策略并非押注于像Circle這樣老套的金融科技公司——而是理解美國政府剛剛把數萬億美元流動性火箭筒的發射鑰匙交給了那些“太差勁”的銀行,而這火箭筒的偽裝正是“創新”。這不是DeFi,也不是金融自由。這是披著Ethereum外衣的美國國債貨幣化。如果你還在等鮑威爾在你耳邊低聲說“無限量化寬松”之后再冒險,那么恭喜你——你就是退出流動性的那個人。

不如做多Bitcoin。做多摩根大通。別想著Circle了。穩定幣的特洛伊木馬已經鉆進了堡壘,一旦打開,它可不是自由意志主義的幻想——它充斥著購買國債的流動性,旨在維持股市膨脹、彌補赤字、安撫嬰兒潮一代。別袖手旁觀,等著鮑威爾為牛市祝福。Bessent已經玩夠了,是時候讓他用他的流動性汁液征服全世界了。